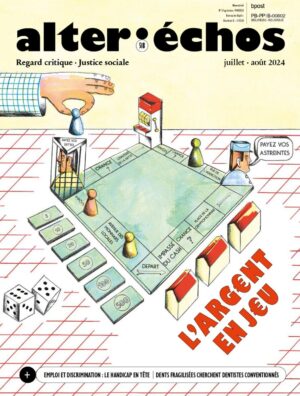

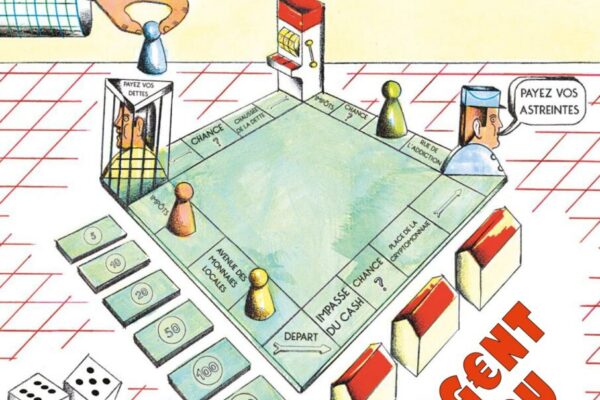

C’est un point sur lequel presque tous les politiques et experts tombent d’accord: en Belgique, les revenus du travail sont très taxés. Une affirmation qui se vérifie si l’on se compare à nos voisins. En 2022, notre pays était le troisième pays européen, derrière la France et l’Autriche, où la pression fiscale (impôts sur le revenu et TVA) et sociale (cotisations) sur le salarié moyen était la plus forte, explique l’institut économique Molinari, un think-tank très libéral. Selon ses estimations, le revenu du travail serait taxé en moyenne à 53%. «Notre système fait peser une grande partie de la charge du financement de l’État sur les revenus du travail, environ 45 milliards d’euros», explique Edoardo Traversa, professeur en droit fiscal à l’Université catholique de Louvain (UCLouvain).

Depuis quelques années, une partie du monde politique gronde pour faire baisser le coût du travail et glisser quelques euros supplémentaires dans les poches des salariés. C’est ce qu’avait déjà commencé à faire en 2018 le gouvernement Michel en réduisant l’imposition sur le revenu. Mais ce n’était toujours pas suffisant… C’est pourquoi l’accord de gouvernement Vivaldi, présenté en septembre 2020, souhaitait lui aussi engager une grande réforme.

«Cette réforme dans l’état actuel ne changera rien aux pièges à l’emploi.» Philippe Defeyt, économiste

Après consultation d’un large panel d’experts, les prémices de la nouvelle fiscalité à la belge ont été dévoilées en juillet dernier par le ministre des Finances, Vincent Van Peteghem (CD&V). Précisons que cette réforme ne touchera pas aux cotisations sociales, mais exclusivement aux impôts. Alors, bien sûr, ce n’est qu’une première version. Débats et changements mouvementés sont en cours. Mais pour que le débat soit aussi le vôtre, voici une petite analyse des éléments clés du projet.

Augmenter le net contre les «pièges à l’emploi»

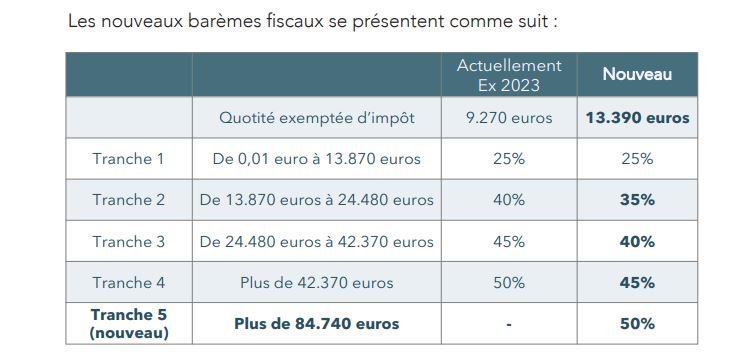

Le premier volet de cette réforme vise à augmenter les revenus nets, notamment pour soutenir la classe moyenne qui se retrouve vite taxée à 50%. Pour cela, la note du ministre suggère de baisser la fiscalité sur le travail en corrigeant les tranches d’imposition et en augmentant la quotité exemptée.

L’objectif phare de cette mesure est clair: «Aujourd’hui, pour de nombreuses personnes, cela ne vaut pas le coup d’accepter un emploi ou une promotion», explique le ministre des Finances. L’idée est donc d’augmenter les petits salaires pour éviter ce qu’on appelle «les pièges à l’emploi»: une situation (non chiffrée) dans laquelle un chômeur ne trouve pas ou peu d’intérêt financier à reprendre un travail. L’idée serait alors d’augmenter la différence en euro entre les allocations de chômage et le salaire net. Comment faire? Pour bon nombre de politiques et comme le prévoit la note du ministre, il suffirait d’augmenter la quotité exemptée d’impôts de 9.270 euros à 13.390 euros.

Sauf que, comme l’explique l’économiste Philippe Defeyt dans une récente étude, «cette réforme dans l’état actuel ne changera rien aux pièges à l’emploi». Tout d’abord parce que le piège se trouve ailleurs. «Certes, si un chômeur retrouve un emploi aux mêmes conditions salariales que lorsqu’il travaillait il est gagnant. Sauf que le retour à l’emploi implique de nouvelles dépenses (frais de déplacement, garde des enfants, etc.) et une perte d’avantages sociaux. Par exemple, il n’aura plus le droit au tarif social sur l’énergie. Ainsi, le gain de niveau de vie peut se réduire à pas grand-chose, voire être négatif. La fiscalité, ce n’est pas le nœud du problème. Pour répondre à ces enjeux, il faudrait réformer à la fois la fiscalité, la sécurité sociale et toutes les aides que donne l’État.»

Philippe Defeyt ajoute également que l’augmentation de la quotité exonérée d’impôt ne profitera pas ou peu aux bas salaires. «Bon nombre d’entre eux ne payent déjà pas ou peu d’impôts, surtout les travailleurs à temps partiel et ceux qui ont des enfants. Donc pour eux, l’avantage sera de zéro ou de quelques euros. Pour que ça leur rapporte vraiment, ces réductions d’impôts doivent être immédiatement remboursées sous forme de crédit d’impôt.» Quelle est la différence entre réduction d’impôt et crédit d’impôt? Prenons un exemple: imaginons qu’une personne doive payer 500 euros d’impôts, mais que sa situation lui permette d’avoir 700 euros de réduction fiscale. Eh bien, le surplus de 200 euros sera perdu puisque le fisc ne devra pas le rembourser. Si vous augmentez sa réduction d’impôts, cela ne changera toujours rien. Contrairement à la réduction d’impôt, le crédit d’impôt vous est remboursé en tout ou en partie si son montant dépasse celui de votre impôt. Ainsi, si la personne bénéficie d’un crédit d’impôt, «les services fiscaux doivent lui rembourser 200 euros, explique l’économiste. Donc là, les plus petits salaires seront gagnants».

Mais l’économiste ne s’arrête pas là. Selon lui, la réforme des tranches d’imposition pourrait aussi avoir un effet négatif: elle permettrait de diminuer le salaire mensuel brut de retour à l’emploi. «Pour simplifier, lorsque vous êtes au chômage, vous devez accepter un emploi si le salaire net réel qu’on vous propose est considéré comme convenable, c’est-à-dire supérieur aux allocations que vous touchez. Le problème avec cette réforme, c’est que, pour le même salaire net, on pourra alors vous proposer un salaire brut moins élevé. Et cela aura des conséquences sur votre 13e mois, sur votre pension ou même sur votre future allocation chômage.»

Une réforme pour les classes moyennes et supérieures?

En bref, les petites rémunérations risquent de ne pas profiter de ces premières mesures. Certains expliquent même qu’elles profiteront d’abord aux plus hauts salaires. «Chaque travailleur bénéficiera d’une réduction de la charge fiscale liée aux revenus de son activité, explique Bernard Bayot, directeur de Financité. Mais un contribuable ayant des revenus élevés profitera de la plus grande réduction d’impôts puisqu’il bénéficiera lui aussi de la hausse de la quotité exemptée et des baisses de taux sur les cinq tranches (voir tableau).» «Il est vrai qu’il serait intelligent de ne pas faire profiter les hautes rémunérations de la quotité exemptée, ajoute Philippe Defeyt. On peut le faire, en disant: plus vous gagnez, moins la quotité exemptée est importante.»

Pour Edoardo Traversa, «c’est vrai, mais d’autres mesures viennent supprimer des avantages fiscaux qui bénéficient à une partie de la classe moyenne, mais surtout aux plus aisés». Tout d’abord, pour que cette réforme soit neutre sur le plan budgétaire et que l’État puisse répondre aux défis de demain, les experts et le ministre des Finances souhaitent supprimer toute une série de niches fiscales. Ainsi, les écochèques, les chèques-sport, les chèques-culture et tous les avantages en nature, tels que la mise à disposition gratuite d’un logement et des frais qui lui sont imputables seront désormais imposés comme un revenu normal sur la base de leur valeur réelle.

«On ne comprend plus trop l’intérêt de ces niches qui ont été créées afin d’atténuer le poids de la fiscalité sur les revenus du travail, et en particulier ceux de la classe moyenne supérieure», explique Edoardo Traversa. «En gros, l’idée est de dire: un revenu c’est un revenu, peu importe sa forme, peu importe le statut du travailleur, il doit être taxé», ajoute Philippe Defeyt. Selon la note du ministre, le but est aussi d’encourager la rémunération en euros: une manière la plus simple de faire les choses et qui «offre aussi une plus grande liberté de dépense».

Petit bémol tout de même: les voitures de société (lire «Voiture de société et carte essence: un ‘non sens’ social et écologique», AÉ502, avril 2022), leur système inégalitaire et loin d’être écolo ne devraient pas être touchés. «Le gouvernement prévoit de garder l’avantage fiscal, mais uniquement pour les véhicules zéro émission, explique Edoardo Traversa. C’est déjà une bonne chose. Le problème, c’est que si vous supprimez ce système, des membres du gouvernement ou du Parlement qui sont très en faveur de celui-ci sont capables de tout faire capoter.»

Taxation du patrimoine

La note du ministre des Finances souhaite également rééquilibrer la taxation des revenus du travail… et du capital. Pour cela, il envisage notamment un taux d’imposition unique de 25% qui s’appliquerait à tous les revenus du patrimoine et du capital, quelle que soit leur importance. Les loyers seraient dorénavant taxés sur leur valeur réelle et cette nouvelle mesure s’accompagnerait d’une déduction forfaitaire des frais de 30% et d’une quotité exemptée de 6.000 euros par an. Une quotité trop élevée pour Bernard Bayot. «Quel est le profil qui touche 6.000 euros par an de loyer? Sûrement pas les classes populaires.» «L’idée est de protéger les petits propriétaires qui louent un bien à 500 euros par mois, répond Edoardo Traversa. Je ne crois pas que ce soit trop élevé.»

«L’objectif climatique est certes louable, mais on peut craindre qu’une taxe carbone impacte davantage les plus faibles.» Bernard Bayot, Financité

De plus, le projet envisage de taxer toutes les plus-values (immobilières et ventes de produits financiers) à hauteur de 15%. «Toutes ces mesures sur le capital vont toucher principalement les plus riches, explique Edoardo Traversa. C’est plutôt une bonne chose.» Oui, mais… pourquoi ne pas taxer de la même manière les revenus du travail et ceux qui capital? «Le gouvernement a décidé d’imposer différemment ces deux types de revenus, explique Bernard Bayot. C’est ce qu’on appelle le dual income tax. La justice fiscale voudrait au contraire que chaque euro gagné soit imposé de façon équitable, à un taux progressif. C’est ce que l’on appelle la globalisation: tous les revenus sont taxés de la même manière, en sorte que l’on diminue la pression fiscale sur le travail en faisant davantage contribuer les plus fortunés. Dans le schéma du gouvernement, les revenus du capital sont moins taxés.»

«Le dual income tax, c’est du pragmatisme, explique Philippe Defeyt. Attention, ces deux types de revenus sont très différents dans leur forme et dans leur montant. Il faut aussi souligner que certains revenus du capital sont déjà taxés en amont. Il est important de prendre en compte les revenus dans leurs différences. Ce qui est regrettable en revanche, c’est que tous les revenus du capital ne soient pas taxés de la même manière. On aurait aussi pu les imposer davantage. Ça, c’est une question politique.»

TVA et taxe carbone

Autre point d’attention, le ministre des Finances propose de simplifier la TVA, en fusionnant les taux réduits de 6 et de 12% en un nouveau taux de 9%. Le taux normal serait gardé à 21%. «Selon nous, peu de produits essentiels ont une TVA à 12%, insiste Bernard Bayot. Pour les plus précaires, on assistera donc dans les faits à une hausse du taux réduit de 6% à 9%.» Cette option fait déjà des remous au sein de la majorité. Pour faire passer plus facilement la pilule, Vincent Van Peteghem suggère d’appliquer un taux zéro aux fruits et légumes, aux médicaments, protections hygiéniques ainsi qu’aux transports publics.

Enfin, la note propose d’instaurer une taxe carbone dont les recettes seraient redistribuées aux familles les moins aisées, qui seront les plus affectées par la transition écologique. Mais, pour le moment, les contours restent bien flous. «L’objectif climatique est certes louable, mais on peut craindre qu’une taxe carbone impacte davantage les plus faibles, qui ne disposent pas d’alternatives leur permettant de modifier leur consommation, rappelle Bernard Bayot. Il faut que les compensations envisagées soient à la hauteur, sinon attention aux gilets jaunes.»

Comme nous le disions plus tôt, cette réforme est encore en débat et personne ne semble d’accord au sein de la Vivaldi. Alors, pour savoir comment et quand cette réforme vous touchera, il va falloir attendre encore un peu.