Une enquête s’est penchée sur la question des besoins bancaires des migrants en Belgique. On parle par ailleurs de plus en plus de produits « chariafriendly ». Des informations qui montrent que les migrants sont perçus comme un cœur de cible.

L’Efma, réseau international d’institutions financières, et Kurt Salmon, société de consultance et de conseils en stratégie et management, ontmené une enquête internationale sur les besoins bancaires des communautés d’immigrés et le marché potentiel qu’elles peuvent représenter. Àl’échelle de l’Europe, il s’agit d’une population avoisinant les 32 millions d’individus, soit environ 10 % de la population active européenne.À l’échelle de la Belgique, l’Efma et Kurt Salmon se sont focalisés sur les trois communautés les plus représentées en Belgique : lacommunauté d’origine marocaine qu’ils chiffrent à plus de 264.000 personnes et les ressortissants marocains qui vivent en Belgique (79 867 résidentslégaux), la communauté turque (147 000 personnes) et les ressortissants turcs (39 964 résidents légaux) et la communauté congolaise, avec 45 000d’origine congolaise et 16 312 Congolais résidents légaux. Ce qui représenterait près d’un demi-million de personnes.

Quelles visées ?

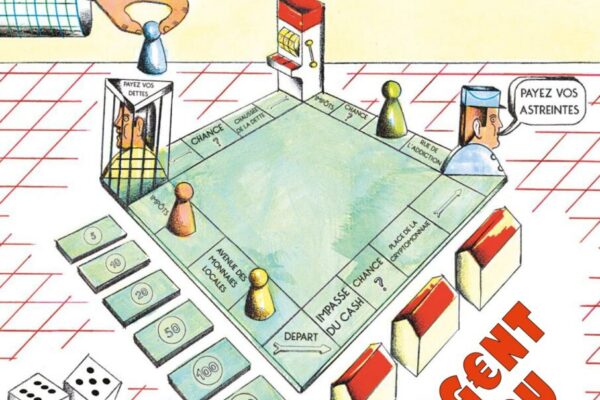

Mais que propose cette enquête de positionnement stratégique destinée aux institutions bancaires ? L’Efma et Kurt Salmon parlent de vaste vivier de nouveaux clientspour les banques et de la nécessité d’une approche stratégique. Ils visent notamment les transferts d’argent vers les pays d’origine, actuellement pris encharge par les deux leaders pour ce type d’opérations, soit Western Union (1000 bureaux en Belgique) et Moneygram (devant Moneytrans et Atena Money Transfer). Ces transfertsreprésenteraient 86 milliards à l’échelle de l’Europe : on les évalue à 15-20 % des revenus des immigrés et jusqu’à 40 %pour les populations subsahariennes.

Mais ces transferts ne suffiraient pas pour intéresser les institutions bancaires : l’étude conseille donc aux banques de s’attacher au cycle des migrants (phased’installation, d’équipement, d’initiation de projets, de retraite) et d’intensifier l’assistance et le conseil à ces communautés, avec lerecrutement de conseillers au sein de ces communautés et une communication ciblée, pour établir la confiance.

Les auteurs de l’enquête constatent néanmoins qu’à l’heure actuelle, aucune banque belge n’offre de produits ou de services spécifiques pour lesmigrants et reconnaissent que les institutions bancaires belges se sont montrées peu coopératives dans leur participation à cette enquête, refusant de collaborer ou nedonnant aucune à la suite des sollicitations.

Et pourtant…

Il se dit de plus en plus que des produits « charia compatible » ou « charia friendly » pourraient être lancés en Belgique d’ici aumois de juin par la banque Chaabi du Maroc. Ces produits sont conformes à la charia en ce que celle-ci bannit notamment la rhibâ, soit l’intérêt ou l’usure, maisn’interdit pas le profit. Autres interdictions : la spéculation et les investissements hasardeux qui en découlent, ainsi que certains secteurs d’investissement (leporc, le tabac, le jeu, l’armement, l’industrie pornographique). Tout contrat doit être adossé à des biens réels, avec un partage des pertes et des profits. Onparle d’un compte courant « charia compatible » dès juin 2012. La banque Chabia a lancé un tel produit en France, en juin 2011, ainsi que des prêtshypothécaires également compatibles avec les principes islamiques, à la fin de l’année dernière. On sait par ailleurs que de par le monde, la montée dece qu’on appelle la finance islamique est fulgurante : 1 000 milliards de dollars d’actifs dans 350 institutions réparties dans 80 pays en 2011. Ce marché est enprogression de 18 % par rapport à 2010.

Un phénomène qui est aussi à observer chez nous, même si la tentative de Fortis en 2008 de lancer une sicav « charia friendly » s’estsoldée par un avortement, de peur notamment de choquer les clients traditionnels.

Voir l’article de Raphaël Meulders sur la finance islamique, dans La Libre Belgique, 27/01/2012, l’article du Vif/L’Express en date du 28 mai 2010« Bientôt des produits financiers 100 % halal en Belgique ? » et le passage sur l’usure dans l’analyse de Jean-Marie Coen, chargé de projetsau SAW-B sur la rémunération du capital au sein de notre économie, juin-juillet 2010.