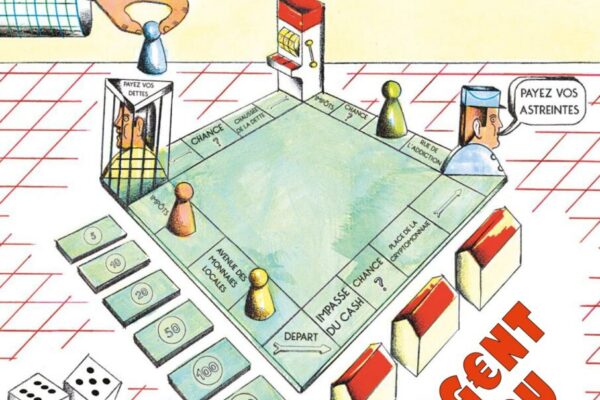

La Centrale des crédits aux particuliers vient de publier ses chiffres 2009. On constate un ralentissement du marché du crédit, une augmentation des contrats en défautde paiement et du nombre de personnes en RCD. La plate-forme « Journée sans crédit » en appelle à la vigilance, au moment où l’on s’apprêteà modifier la législation sur le crédit à la consommation.

La plate-forme « Journée sans crédit », qui rassemble 20 associations francophones et néerlandophones, a analysé les chiffres 2009 de la Centrale descrédits aux particuliers1. Selon elle, la crise financière a sans aucun doute provoqué un réflexe de peur et une tendance à l’épargne, ce quiexplique la faible évolution du marché du crédit au dernier trimestre 2008 et au premier semestre 2009. « En regardant les chiffres de plus près, on constate queparmi les quatre types de crédit à la consommation, l’ouverture de crédit connaît un succès grandissant. L’attrait pour cette formule de crédit en temps decrise laisse à penser que de nombreuses personnes devant faire face à une baisse de revenus et n’ayant pas d’épargne n’ont pas beaucoup d’autre choix que de recourir à cetype de crédit pour boucler les fins de mois ou rembourser les dettes qui s’accumulent. L’ouverture de crédit, facile à obtenir pour des personnes ayant des faibles revenus,devient en quelque sorte le « crédit du pauvre ». »

Même si le nombre absolu des ouvertures de crédit reste prépondérant, la plate-forme épingle cependant la bonne position des prêts àtempérament en termes de nouveaux contrats conclus. Explication possible du regain d’intérêt pour cette formule : son utilisation de plus en plus fréquente poureffectuer des regroupements de crédits, signes de difficultés financières importantes.

Augmentation des défauts de paiement et des RCD

Un autre fait révélateur de l’impact de la crise, c’est l’augmentation sans précédent des défauts de paiement depuis le dernier trimestre 2008.Pour 2009, les nouveaux défauts de paiement enregistrés ont encore augmenté de 8,3 % par rapport à 2008. La Centrale des crédits recense également lespersonnes qui sont en procédure de règlement collectif de dettes (RCD). Fin 2009, 78 147 avis d’admissibilité de règlement collectif de dettes étaientenregistrés dans la Centrale, soit 7 979 de plus que l’année précédente (+ 11,4 %). Selon le rapport de la Banque nationale, « il s’agit probablementd’une conséquence de la crise économique, qui conduit toujours plus de personnes vers le surendettement. »

Mais comme le montrent également les chiffres de la Centrale, le crédit n’est pas la seule cause de surendettement, puisqu’un tiers des personnes en RCD recourentà cette procédure sans nécessairement avoir de crédits défaillants. « Même s’il existe peu d’autres chiffres récents permettantd’établir une corrélation entre crise et augmentation du surendettement, note la plate-forme ‘Journée sans crédit’, plusieurs indices laissent à penserque la situation risque de s’aggraver encore en 2010. Sur le terrain, on constate en effet que les services de médiation de dettes sont débordés. Les délais d’attente pourla prise en charge deviennent de plus en plus longs. Il devient très fréquent de devoir attendre plusieurs mois avant d’obtenir un entretien, en particulier à Bruxelles et dansle Hainaut. »

À l’heure où le Parlement belge s’apprête à transposer la directive européenne dans notre législation, les 20 associations de la plate-formesoulignent les dangers d’une approche anglo-saxonne de la directive selon laquelle un consommateur « informé » n’a plus à être« protégé » dans les relations contractuelles qu’il entretient avec son banquier ou son organisme de prêt.

« Croire qu’un consommateur informé est immunisé contre les pratiques douteuses de certains prêteurs est un leurre, expliquent-elles dans un communiquécommun. Dans un marché du crédit complexe, en pleine expansion, où les pratiques de marketing sont extrêmement agressives et efficaces, où le consommateur se voitproposer sans cesse de nouvelles offres, de nouveaux « produits » via un nombre grandissant de canaux (internet, mailings, la grande distribution, les vendeurs…), il est utopique de croire quel’on pourra « informer » suffisamment le consommateur pour qu’il soit à même de poser un choix en toute connaissance de cause. »

Face à ces réalités, la plate-forme estime « qu’il est plus que jamais nécessaire de continuer à encadrer et réguler le marché ducrédit et de rester extrêmement vigilants lors de la transposition prochaine de cette directive dans la législation belge, afin d’éviter tout recul des protectionsoffertes au consommateur. » Et elle a rédigé une série de recommandations allant dans ce sens2.

1. Le rapport statistique est consultable sur : www.nbb.be

2. Pour les consulter : www.journeesanscredit.be